_1Qe0iDYdXb0v.png?x-oss-process=image/quality,Q_80/resize,w_450/watermark,t_80,g_se,x_10,y_10,image_aURxY29TdHhRb0RzLnBuZz94LW9zcy1wcm9jZXNzPWltYWdlL3Jlc2l6ZSxQXzIw)

[罗戈导读]私有化退市or继续上市?京东收购德邦内幕揭秘!

[罗戈导读]私有化退市or继续上市?京东收购德邦内幕揭秘!

3月13日,京东物流发布了关于收购德邦的公告,这是本次重大收购事件中,另一方当事人京东物流的首次公告。靴子终于落地。京东物流将以89.76亿元收购德邦66.49%股份。双方将在快递快运、跨境、仓储与供应链等领域展开深度战略合作。

结合3月12日德邦股份连续发布的四条公告,包括——收到私有化要约、控股股东变更、股权结构变更、准备复牌等几大重要事件,五份公告曝光了这场大手笔的交易背后京东收购德邦原因、谈判详情、交付流程、收购价格等关键信息。

从接触到具体决策,到后续执行,双方关于收购的时间线是怎么样的?股份转让和交易价格、金额,谁转让多少,转让阶段性工作如何安排?完成控股,交易需要进行的审批手续?完成退市,需要达到什么条件?退市及后续整合的可能性,如合并跨越等等…

这些问题的答案,就藏在这五份公告里。

关于此次收购,双方的态度是外界关注的核心。

京东物流CEO余睿明确表态,两家公司合作的原则,德邦品牌依然保留,德邦作为A股上市公司依然会保持独立运营,京东物流会竭尽所能为德邦管理团队和员工创造更多更好的发展机会,竭尽所能帮助德邦更好地发展。余睿还说,“在一起是为了干大事,绝不是要内卷,也不是为了消灭谁,这个市场非常大。”

而据德邦流传的一份内部文件显示,崔维星将继续管理公司,德邦还将继续保持品牌和团队独立运营,“外界所流传的整合、裁员、合并等事件不会产生”。

崔维星认为,德邦物流最有价值的资产就是人才资产,这也是京东物流最看重的。通过此次交易,希望公司能够获得更长远的布局和更好的发展,而京东物流在技术、供应链解决方案、商流洞察等方面会为德邦物流带来积极影响。

双方在保持独立运营的同时,京东物流的一体化供应链物流优势,将为德邦物流带来更好的业务机会。同时,双方也希望合力打造新的服务和产品。“一加一大于二”,这是所有人都希望看到的结果。

12日德邦发布的公告里,首次全面介绍了京东物流收购德邦的始末。

2022年2月4日,京东集团展开了关于京东物流对德邦股份潜在收购事宜的相关讨论。

2月最后几个交易日,德邦股价连涨;随后,2月28日,德邦股份因重大事项宣布停牌,给2月最后几个交易日德邦股价异动了一个暧昧的解释。

德邦股份股价变化

3月2日,德邦宣布因重大事项继续停牌,这一天,“京东完成收购德邦”登上各大资讯头条。外界就京东收购德邦的“传言”向当事人询问情况,但与收购相关的问题均被回避或模糊处理。

在德邦的公告中,3月2日,京东物流董事会通过了通过其子公司京东卓风对德邦物流进行本次收购及签署相关交易文件等事宜;由于停牌期间,交易各方就控股股权变动的相关事宜进行了进一步沟通协商,尚未签署相关交易协议,因此德邦申请自3月2日起继续停牌。

到3月7日,由于收购事宜存在重大不确定性,德邦预计无法在3月7日起开市复牌,因此再次申请继续停牌。

到目前阶段,收购并未完全完成,仍需经过间接控制人京东物流股东大会对唯一股东京东物流供应链的审议批准。

关于京东物流收购德邦的目的,在要约收购报告书中,京东方面也对此次收购目的作出了首次官方解释。

京东方面表示,此次交易有助于双方物流网络和产品品类进行优势互补,做精市场分工、做优服务体验,整合供应链资源,提升网络运营效率,降低综合运营成本,打造综合型寄递物流供应链集团,持续为客户创造更大价值。

整个收购谈判期间,港股上市的京东物流都在正常交易。此期间,京东物流股价的变化或可反映出投资者对此收购案的态度。

1、私有化原因

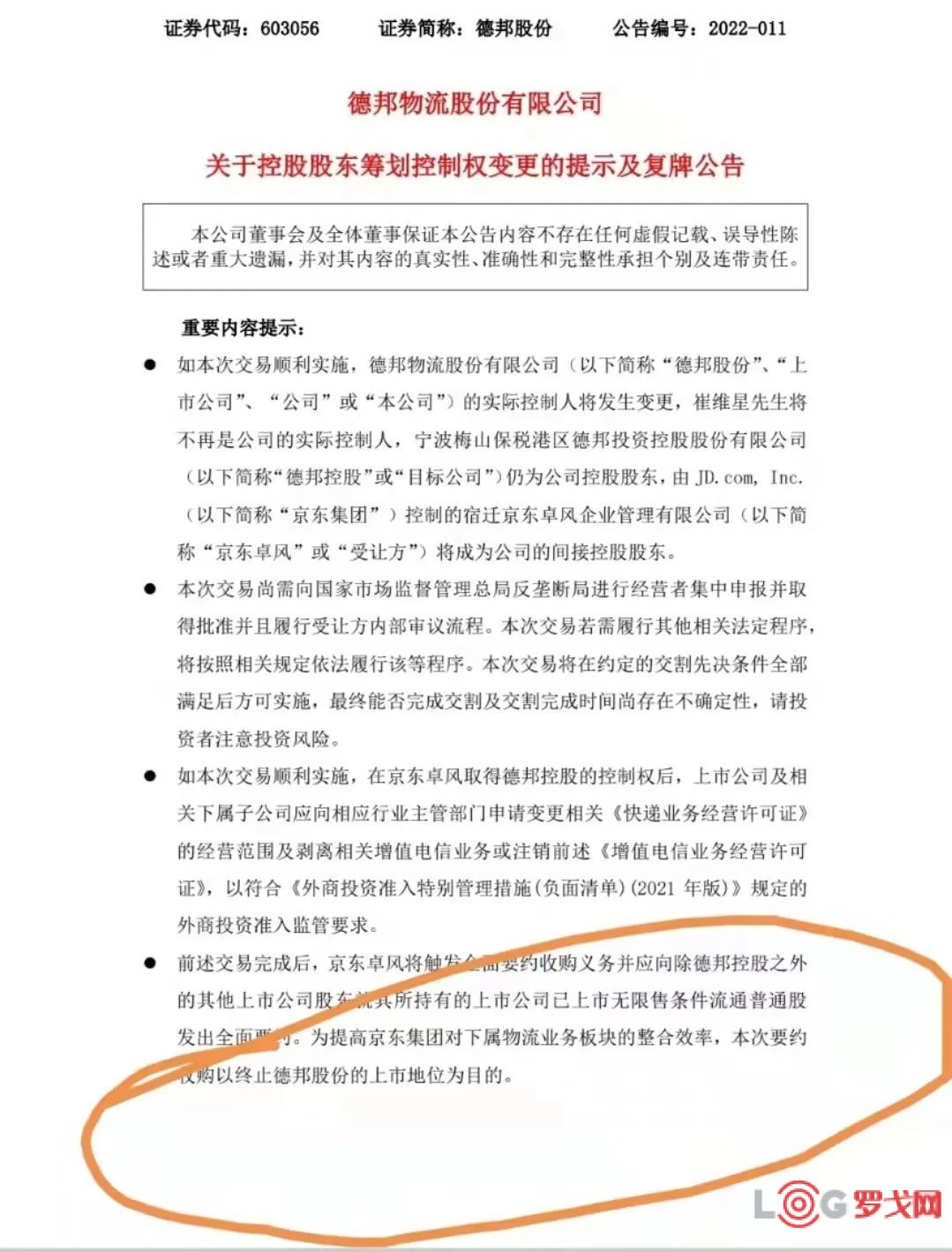

2022年3月11日,德邦创始人崔维星及公司其他董监高合计153名自然人及机构股东签署了分别与京东卓风签订股份转让协议等交易文件,受让方(京东卓风)间接控制了德邦66.4965%股份。与此同时,被收购方收到京东卓风就本次要约收购事宜出具的《德邦物流股份有限公司要约收购报告书摘要》。

根据《中华人民共和国证券法》和《上市公司收购管理办法》,此次间接收购完成后,由于京东卓风对德邦股份的控股比例超过德邦股份已发行股份的30%,从而触发全面要约收购义务,因此京东卓风需向除德邦控股之外的其他德邦股份股东就其所持有的德邦股份已上市无限售条件流通普通股发出全面要约。

简而言之,证券法规定收购公司30%以上股权需给出全面收购方案,因此京东物流方面提出全面要约收购为其应履行的义务。

2、私有化价格

京东方面拟以13.15元每股的价格收购德邦剩余26.98%的股份,作价约36.44亿元。预计要约收购期限30个自然日。

关于收购价格13.15元每股的定价逻辑,在本次要约收购报告书摘要提示性公告日前30个交易日,德邦股份的每日加权平均价格的算术平均值为10.87元/股。京东方面结合《收购办法》第三十五条的相关规定综合考虑,定价为13.15元每股。

私有化的资金来源于京东卓风自有资金或自筹资金,目前京东卓风已将7.29亿元(不低于本次要约收购所需最高资金总额的20%)存入指定银行账户作为本次要约收购的履约保证金。

若德邦股份社会公众持股数量占总股本的比例低于10%,根据《上海证券交易所股票上市规则》的规定,德邦股份将不再具备上市条件。换句话说,想要使得德邦执行私有化退市程序,京东方面需达到控制德邦90%以上股权的要求。

不过,需要注意的是,首先此次收购要约并未生效,仍具有相当的不确定性,还需要向国家市场监督管理总局反垄断局进行经营者集中申报并取得批准。其次,虽然本次要约收购以终止德邦股份的上市地位为目的,但不应混同收购方的真实目的。

此次私有化要约最高需要36.44亿元。而按照这个价格乘以总股数,可以得到,德邦股份被收购的总估值为135亿元。

在德邦股份关于控股股东股权结构变化暨实际控制人发生变更的公告中,详细介绍了京东物流收购德邦的交易价格和方式。

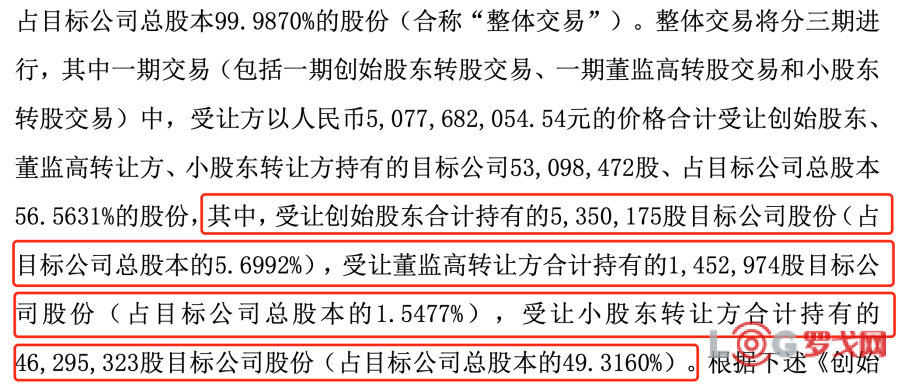

按照计划,整体交易将分三期进行,其中一期交易(包括一期创始股东转股交易、一期董监高转股交易和小股东转股交易)中,京东卓风以人民币50.777亿元的价格合计受让创始股东、董监高转让方、小股东转让方持有的目标公司总股本56.5631%的股份。

据该交易可知,京东物流收购德邦股份66.49%股权的整体交易价格为89.76亿元。

该公告中同时给出了创始人、董监高和小股东三类股权持有人的具体交易股份和交易金额:

尚若完成此次交割,京东卓风将通过间接控制目标公司所持有的66.4965%股份成为公司的实际控制人,崔维星先生将不再是公司实际控制人。

不过,本次交易尚需向国家市场监督管理总局反垄断局进行经营者集中申报并取得批准,同时亦需经受让方间接控股股东京东物流股东大会以及受让方唯一股东京东物流供应链的审议批准。基于至少以上两点,最终能否完成交割及交割完成时间尚存在不确定性。

德邦股份通过股权变更提醒及复牌公告向外界透露,其将于2022年3月14日上午开市起复牌。

京东物流收购德邦,能否被反垄断批准?私有化交易能否获得中小投资者通过?是否退市?未来如何展开业务?是否与京东物流刚刚收购的跨越速运联合运营……都引发外界无限遐想。

1、交易能否被中小投资者接受?

私有化退市中最关键要素,13.15元每股的收购要约价格引发了市场的无限联想。

中小投资者是否愿意接受要约?关于13.15元每股的价格,有市场人士认为,尽管它高出了德邦被收购前30个交易日的股价平均值,但对比以往收购案例,这一价格仍相对偏低,体现出京东并没有强烈私有化的诚意。

2、是否退市?

当前德邦股份的第二大股东韵达股份仍持有6.52%德邦股份的股权,且还处在认购锁定期36个月内。

京东私有化德邦是一个义务,而并非乐见德邦私有化。终止上市能为德邦、对京东带来什么利益,目前尚不清楚。

总之,除了不够强烈的私有化意愿,众口难调的大众投资者,以及相对复杂的股权关系也让京东对德邦的私有化能否成功存疑。

3、是否合并跨越运营?

回到整件事本身,我们发现,是否私有化已经不重要了,最重要的,应该看京东和德邦这两个物流行业的庞然大物,能否在组织结构、业务、战略上有机融合,实现双赢。

崔维星明确表示,自己将会继续管理公司,德邦核心的战略和业务方向整体不会有大的变化。而京东物流在技术、供应链解决方案、商业洞察等方面的优势能力,将对德邦的长远发展带来更多积极的影响,并未提及是否合并跨越联合运营。德邦并表后,京东物流的亏损也将加大,如何将德邦脱出泥淖,会成为京东物流的考验。

4、能否获得反垄断通过?

若京东私有化要约达成,德邦将被迫退市。这将会成为我国A股市场上罕见的以收购整合为目的的“私有化退市”案例之一。眼下,不妨就聚焦于客观环境,让我们猜猜,此次收购能够获得国家市场监督管理总局反垄断局的批准?

迪卡侬中国物流部门校招热岗

8503 阅读

蔚来能源热招供应链质量管理

8376 阅读

京东物流社招采购,供应商管理岗,Base北京,河北,河南,重庆等全国多地

6992 阅读农夫山泉23-25届校园招聘供应链类岗位

4823 阅读顺丰社招运营经理;B端销售;仓储管理经理;支付业务负责人;客户管理岗等

4376 阅读益海嘉里(金龙鱼)2025校招供应链、物流储备生

4380 阅读盒马社招运输经理;店仓管理专员;仓储业务物资管理高级专员;店仓经理

4124 阅读华润啤酒2025届校园招聘物流管培生

3928 阅读京东社招项目运营岗;客户体验分析;配送运营岗;客户经理岗;营业部负责人岗

3971 阅读海能达2025届校园招聘供应链类岗位

3770 阅读